Куда инвестировать в 2016 году?

Рубрики: Среда обитания

Вопрос, куда вложить деньги в 2016 году сейчас по праву можно назвать ажиотажным: доллар снова дорожает, нефть то и дело дешевеет, цены растут, банки «лопаются» и далее по списку самого негативного с точки зрения экономики сценария.

Во-первых, не паникуйте. История циклична, кризисы случаются. Каждый период – это данность, над которой вы можете скорбеть, а можете использовать ее с максимальной для себя выгодой.

Во-вторых, стабильные финансовые инструменты работают в мире на протяжении более 200 лет – берите и начинайте инвестировать. Если вы будете четко видеть свои цели и правильно применять доступные вам инструменты, вам придется наслаждаться жизнью, и времени попусту перемалывать новости очередного кризиса у вас не останется.

Итак, куда инвестировать в 2016 году?

Направления не изменились — фондовый рынок (долгосрочные пассивные инвестиции во взаимные фонды), страховые контракты (со страхованием жизни), банковские счета, недвижимость и драгоценные металлы.

Давайте введем понятие инфляция, а после более детально разберем каждый из них.

Львиная доля финансовых сбережений чаще всего уходит именно на инфляцию (всем, наверняка, знаком речевой оборот «съела инфляция»). Если вложения будут лежать «мертвым грузом» (особенно, в рублях), то они обесценятся, а вместе с ними и ваше будущее.

Инфляция — это снижение покупательной способности валюты. Например, в 2005 году на 2 тысячи рублей вы могли купить 10кг колбасы, а в 2015 году на эти же 2000 – уже только 4кг. Инфляция рубля за последние 15 лет составила около 12%, и это только по официальным данным! Заявленная инфляция рубля с 1998 года – в среднем 16-17 процентов. Инфляция же стабильных валют (доллар, евро, фунт) — менее 3% за последние 20 лет. Что касается доллара, то его инфляция держится в пределах 3%, начиная с 1928 года.

Теперь рассмотрим финансовые инструменты и наш интерес в них инвестировать с точки зрения 7-ми главных критериев: доходность, стабильность, сохранность, ликвидность, доступность, легальность, конфиденциальность.

Банковский депозит

Фактической доходности здесь нет, потому что она примерно на уровне инфляции. На примере рублевого депозита. Средняя доходность — 10% в год. Учитывая, удешевление рубля вдвое за последнее время, то есть на 50%, итоговая потеря составляет около 40% в денежном эквиваленте.

Конечно, из-за обесценивая рубля банки сейчас предлагают делать вложения под 8, 10 и даже 12% в год. Но из учета удешевления рубля вдвое – это мало влияет на итоговый результат. Кроме того, эта банковская мера, строго говоря, вынужденная попытка привлечь ваши деньги, чтобы обеспечивать выплаты. А в таких надежных банках, как швейцарский, только годовое обслуживание счета может стоить порядка нескольких тысяч долларов. Да и доходность по валютным депозитам в пределах 4%, что тоже примерно на уровне инфляции.

Следующий критерий – стабильность. Да, может быть 2-3 банка в России стабильны. И то на коротких дистанциях. На периоде в 15-20 лет банки в принципе не стабильны.

Гарантию сохранности денег банки тоже не дают. Сейчас в России предложена гарантия на вклады до 1400 000. Но это не предложение банка, это гарантирует страховая компания. И даже швейцарский банк не гарантирует сохранность денег.

Доступность российских и зарубежных банков – да, бесспорно.

Самое главное преимущество банков в том, что они высоколиквидны. Деньги можно снять в любую секунду. Банки легальны, а вот конфиденциальности нет.

Банк – это электронный кошелек, это способ хранить небольшие суммы денег, оперировать ими. Можете покупать, хранить финансовый резерв (на 3-6 месяцев), и не более того. Для других целей вложение денег в банковский депозит не подходит.

Недвижимость

С точки зрения доходности существует 4 основных сценария.

- Первый – на свободные средства вы покупаете обычную однокомнатную квартиру и сдаете ее. Сколько чистой прибыли она будет приносить в месяц с учетом расходов на ремонт, страхования имущества, налоги и т.д.? В лучшем случае — около 4% в год без учета расходов. Сколько времени вам потребуется, чтобы окупить это вложение? Лет 15 или 20.

- Второй вариант инвестировать в недвижимость – вы покупаете квартиру в ипотеку и сдаете ее. Стоимость ипотечного жилья в среднем получается в два раза дороже, поэтому в этом варианте, чтобы окупить вложения вам потребуется точно не менее 20 лет.

- Третий сценарий – вы получили квартиру в наследство и сдаете ее. В этом случае доход вы получаете сразу.

У коммерческой недвижимости доходность выше, в среднем – 7-8% в рублях. Но, внешние факторы оказывают большое влияние на эту доходность – на текущий момент цены даже в Москва-Сити упали примерно на 50-70%.

- Следующий сценарий – спекуляция с недвижимостью. Покупаете дешевле, продаете дороже (например, купили на этапе котлована, продали готовую квартиру). В этом случае много факторов риска. Есть люди, которые занимаются этим профессионально, но это уже бизнес, а бизнес, как известно, это большие риски, а мы говорим о надежных и стабильных инвестициях.

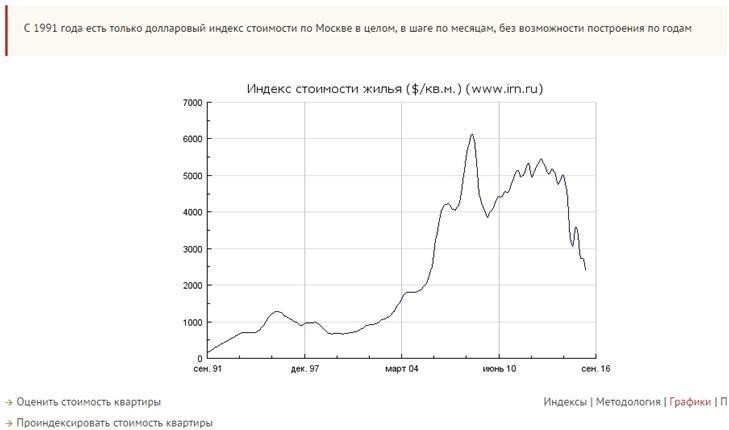

Как изменялась стоимости жилья в Москве начиная с 1991 года:

Стабильна или не стабильна недвижимость? Рубль сейчас очень сильно обесценивается. Поэтому, когда вы рассчитываете стоимость недвижимости, нужно учитывать инфляцию. Недвижимость нестабильна, сильно меняется в цене. Сохранность денег в какой-то степени недвижимость обеспечивает, но 100% гарантии нет.

Недвижимость доступна и в России, и за рубежом.

Легально – да, конфиденциальности нет. Так что у недвижимости есть плюсы и минусы. Правда, минусов чуть больше.

Пример. Встречал человека, у которого 9 квартир — в Москве, Питере, Праге, Лондоне и Нью-Йорке. Казалось бы, квартиры в разных странах, все просто великолепно! Общая стоимость всей недвижимости более 5 миллионов долларов. И что вы думаете, кризис 2008 года, он не смог найти 60 тысячи долларов на лечение! Для человека с таким «капиталом» 60 000 долларов – копейки, но чисто теоретически. На практике оказалось, что наличные деньги – проблема. В итоге клиент воспользовался банковским кредитом.

Глобальный фонд недвижимости

В некоторых странах это самая популярная операция с недвижимостью – инвестировать в глобальный фонд недвижимости. Из всех видов — эти ребята самые стабильные. Они делают активную работу за людей – не нужно выбирать, куда делать вложение, не нужно дотошно разбираться и тратить много времени. Они дают доходность 7-8% в долларах в среднем за год. Очень надежно, очень устойчиво.

Строго говоря, недвижимость можно использовать как финансовый инструмент, но без фанатизма и в соответствии со своими финансовыми целями как часть инвестиционного портфеля.

Драгоценные металлы

Инвестировать в драгметаллы – инструмент на любителя, в целом тоже имеет место быть.

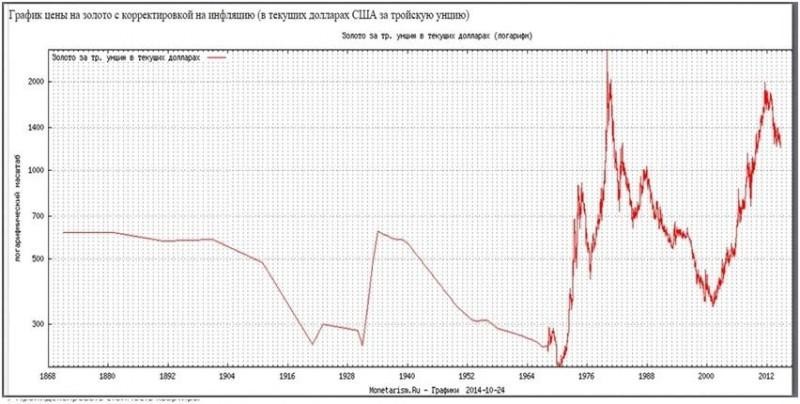

Фактически уже в 1971 году отменили привязку доллара к золоту, отменили золотой стандарт. Деньги стали фактически бумажками. Пророчили обвал доллара (в который раз?). Цена на золото начинает расти – 200, 300 долларов за унцию. Люди судорожно скупают золото. Черезо время цена уже 500 долларов за унцию. Финансовые дилетанты тоже начинают скупать золото. Еще время. 700 долларов за унцию. Люди продают квартиры, машины и покупают золото. И вдруг…Что происходит?!!! Золото резко падает в цене! Потребовалось более 20 лет, чтобы охотники за большим кушем смогли вернуть хотя бы свое.

Будущее никто не может предсказать на 100%. Чтобы планировать будущее, нужно знать прошлое, знать историю.

Сохранность капитала золото обеспечивает. В любой момент вы продадите золото и получите деньги. С другой стороны, если вы вложили 10 000 рублей в несколько грамм золота, то будет ли оно стоить завтра столько же – большой вопрос. Золото обеспечивает сохранность денег с точки зрения ценности, а вот с точки зрения стоимости – нет.

Ликвидность золота относительна. На брокерском счете ликвиднее, чем в слитках. В украшениях – низколикивдно (почти 70% торговая наценка). Есть более продвинутый способ инвестирования в драгметаллы – это инвестирование в индексы золота, которые привязаны к стоимости золота на текущий момент. Покупать их можно через биржу.

Этот вид инвестиций вполне легальный, но конфиденциальность не обеспечивает, если только вы ни купили слиточек золота и ни спрятали его в карман.

Золото и драгметаллы – это такой стратегический резерв на будущее, на случай войн, революций, девальвации, инфляции. В инвестиционном портфеле этот инструмент должен присутствовать однозначно.

И для справки:

Фондовый рынок

- Первый сценарий – активная спекуляция на фондовом рынке. Заработать можно, но риски колоссальные! Я воздерживаюсь от таких инвестиций, это же рекомендую своим клиентам.

- Второй сценарий – пассивные долгосрочные инвестиции на фондовом рынке. При консервативном портфеле вы получите доходность от 4 до 6%, при умеренном портфеле – от 6 до 9%, при агрессивном – 10-15%. Это стабильные цифры за последние 50-100 лет. Доходность есть, факт. На длинных периодах это очень хорошая гарантированная доходность.

Доступен и российский фондовый рынок, и зарубежный.

Инструмент легальный, но конфиденциальности нет.

Таким образом, фондовый рынок – это качественный долгосрочный способ приумножения капитала. Рекомендуется инвестировать на срок от 15 лет. На текущий момент обычные люди в мире инвестируют туда в общем больше 30 триллионов долларов. В портфель включать необходимо в разумных пределах.

Страховой контракт

В этом случае три варианта получения доходности.

- Есть страховые компании-брокеры, через которые можно деньги инвестировать под % от 4 до 12.

- Второй вариант – классические страховые компании, которые работают больше 200 лет. Они гарантируют каждый год 3% в среднем в долларах, евро и фунтах. Этот вариант подходит для тех, у кого уже есть некоторая сумма, которую нужно гарантированно сохранить. При этом вы одновременно получаете страхование жизни и сохранение капитала.

- Третий сценарий – планы с доходностью в среднем 7-8%, накопительное страхование жизни с инвестиционной составляющей.

Это ликвидные инвестиции – частично деньги можно снимать и получить их на свой банковский счет за 5-7 рабочих дней.

Доступны и российские, и зарубежные компании. По международному праву гражданин любой страны имеет право открыть страховой контракт с любой компанией мира.

Легальность, да, легально.

Конфиденциальность. Один из двух инструментов (наряду с трастом), который гарантирует 100% конфиденциальность.

Гарантии. Да, ежегодно гарантирована сохранность капитала. Потерять деньги невозможно. Также гарантируется юридическая защита, это означает, что деньги не отсудят, не смогут отобрать.

То есть этот инструмент подходит для создания долгосрочного капитала на 20,30,40 лет. Это способ создать свою гарантированную пенсию, получать гарантированную ренту.

Идеальный способ инвестирования в 2016 году и во все времена

В заключение хотелось бы добавить вот что – следует четко понимать, что «волшебной таблетки» не существует. Есть четкая постановка целей, продуманная стратегия их достижения, и в качестве награды – результат. Не держите яйца в одной корзине, создавайте эффективные портфели. По статистике за последние 50 лет портфель среднего европейского-американского миллионера состоит из: недвижимость – 20%, бизнес – 20%, банк – 10%, драгметаллы – 5%, гарантированный план (страховые контракты) – 25%, ПИФы – 20%. А еще по той же статистике на каждого такого гражданина приходится 2,5 полиса страхования жизни. Вот мы и добрались до главного.

Надеюсь, вы зубы самостоятельно не лечите? К стоматологу ведь хотите, верно? Вот так и в денежном вопросе – речь идет о вашем финансовом здоровье. И если даже Google знает ответы на все вопросы, ответственности за результат он не несет. Поэтому не стоит рисковать своим финансовым здоровьем, своим будущим и обесценивать свою жизнь.

Независимый финансовый консультант – это относительно новая для России профессия, но популярность ее растет. Потому что современные россияне готовы не только решать проблемы, но и заботить о том, чтобы их не возникало. К тому же, многие финансовые инструменты доступны только для финансовых консультантов, то есть взаимодействие осуществляется посредством специалиста. Поэтому не экспериментируйте.

Берегите свое финансовое здоровье смолоду! Цените свое будущее сейчас. Буду рад вам в этом помочь!

С уважением,

НФС Илья Пантелеймонов